海外产业园区REITs并非主流类型,但资产体量仍不容忽视

海外市场产业园区REITs并非主流产品类型,底层资产以物流园区为主。由于土地制度和政府角色的差异,以美国为代表的欧美国家几乎没有与中国的产业园区相同的资产形式,“产业园区”这一术语更倾向于是一个“亚太概念”,我们认为与中国最可比的应是新加坡市场。另一方面,海外市场的“产业园区”概念几乎等同于“物流园区”,比较典型的与园区相关的REITs,底层资产基本都同时拥有物流园、商务园、科学园等多种资产形式。基于这一前提,针对海外REITs市场,我们规定包含与前述研发楼、标准厂房、孵化器和实验室这三类资产相同或相似性质的不动产集群都可视为广义的“产业园区”,底层资产包含至少一个产业园区的REITs即视为产业园区REITs。据此我们在美国、新加坡和德国市场分别筛选出了30个、5个和1个产品(这些产品可能被分类为工业、基础设施、办公、多元等)。我们发现虽然产业园区在海外市场并非主流的资产类型,但包含广义的产业园区的REITs产品资产体量不容忽视,是一类重要的且有活力的产品类型。

►资产总体规模可观:从规模上看,美国、新加坡、德国产业园区REITs在2020年末市值占比分别为13%、26%和8%,且呈现逐年上涨趋势。

►市值增速超出平均水平:就市值增速来看,三个市场的产业园区REITs都高于行业平均。

国内近年也出现了物流园和产业园边界模糊的迹象。由于工矿仓储用地在区位、土地性质和价格上差别不大,因此物流园和产业园的边界出现了模糊,考虑到我国土地管理法规与海外市场不同,目前来看仓储物流和产业园区设施暂时不会出现混合经营,在公募REITs试点方案中也按照两类资产计算。但考虑到市场的实际经营需要,可能存在同一片区部分地块建设标准厂房、部分地块建设仓储物流设施的情况,或为了满足容积率要求,无法作为生产用途的多层厂房可以用作仓储物流设施的情况。

我们看好这一特色赛道在中国的独特价值。虽然产业园区在海外市场并非主流的资产类别,但其分散在工业、办公等类型里的底层资产规模体量上不容忽视,增速上具有活力,我们看好在中国市场上这一特色赛道的发展前景。接下来我们展示新加坡腾飞房产投资信托的发展历程,对这只在新加坡上市最早、市值最高的园区REIT进行研究,以期对中国产业园区REITs市场的发展有所启迪。

经典案例:新加坡腾飞房托,为园区插上“腾飞”翅膀

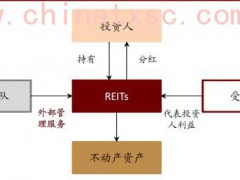

腾飞房产投资信托(ASCENDAS REIT,简称A-REIT)由凯德集团全资子公司腾飞基金公司管理,于2002年11月在新加坡交易所上市,是新加坡首支上市的商业空间和工业REIT。截至2020年末,其市值达到120亿新元,是新加坡市场上市值最高、资产规模最大的产业园区REIT。

资产状况和股权结构概览

A-REIT在全球4个国家管理200个不动产,凯德集团是最大股东。截至2019年末,A-REIT在新加坡、美国、英国和澳大利亚管理着价值128亿新元的200个资产,对应的可出租面积411万方,FY2019净租金收入5.4亿新元[1],资产类型涵盖商业园及科学园、近郊办公园区、高规格产业地产、轻工业地产、物流和配送中心等。A-REIT初上市时,大股东为腾飞置地私人有限公司(为裕廊工业区的管理机构裕廊集团的子公司)和麦格理嘉民工业地产管理有限公司,2015年淡马锡与裕廊集团以51:49持股比例成立星桥腾飞集团,2019年凯德集团正式宣布与新加坡星桥腾飞完成合并,A-REIT大股东切换为凯德集团。从流通股视角看,A-REIT的前十大股东除凯德集团外均为知名的不动产资产管理结构。

图表: A-REIT持有资产总值中近半数为产业园区类资产

注:数据截至2019年12月31日,年营业收入为2019财年数据;资料来源:公司公告,中金公司研究部